Tot ce ai nevoie pentru Contabilitate PFA și a Profesiilor liberale

Alătură-te GRATUIT celor peste 9.000 de utilizatori activi care folosesc programul de contabilitate ContApp zi de zi.

ContApp în cifre:

+9.000 utilizatori

care comunică și colaborează în platforma ContApp

+7.000 entități

PFA, PFI, II, IF, Profesii Liberale facturează și întocmesc contabilitatea

4,90 din 5 Rating

PFA, PFI, II, IF, Profesii Liberale facturează și întocmesc contabilitatea

+10.000 clienți

au descărcat Ghidul de contabilitate pentru PFA din 2012

+20.000 urmăritori

pe Facebook si alte rețele sociale, primesc informări

+50.000 vizitatori

unici lunar se informează de pe blogul ContApp

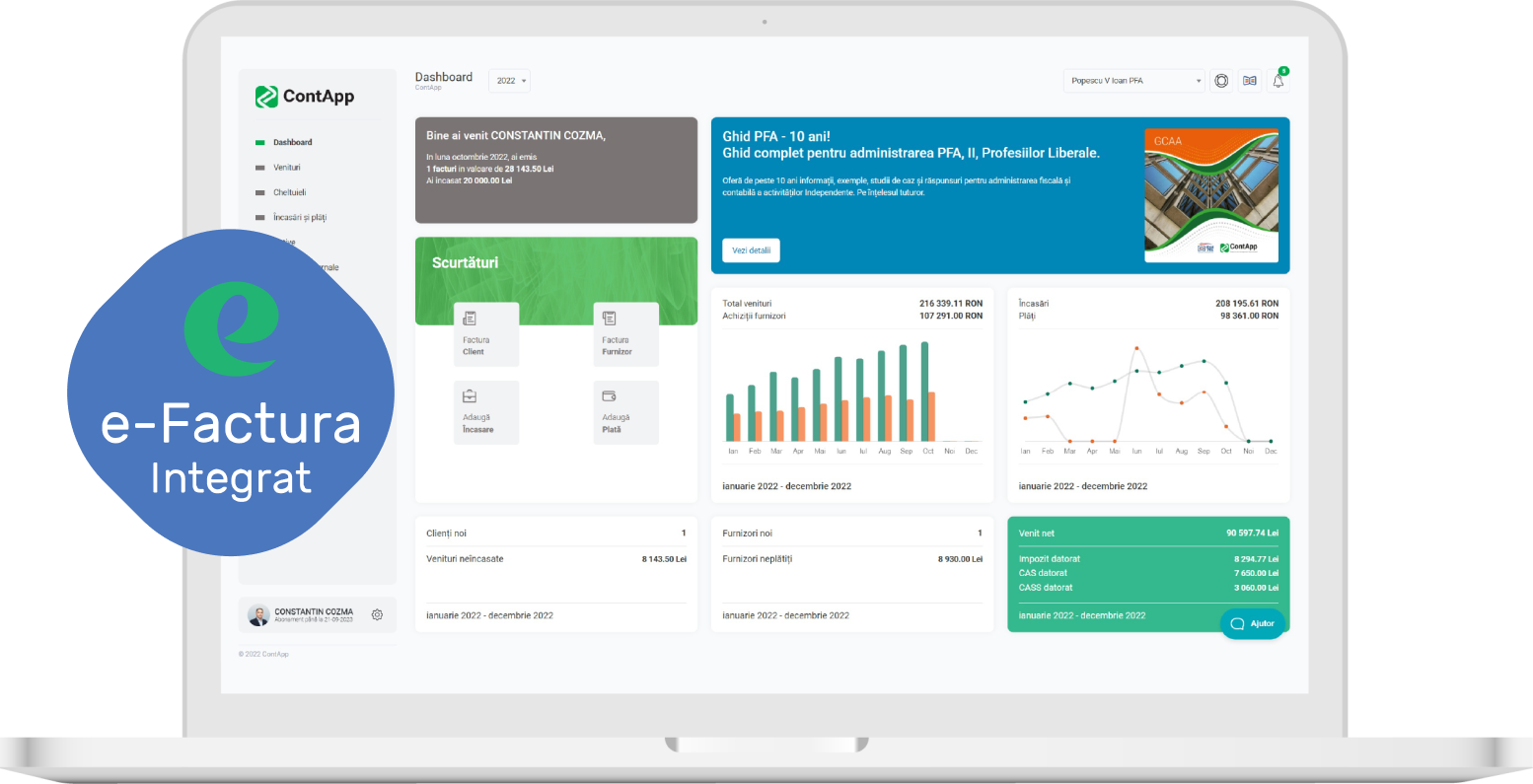

Ce este ContApp?

ContApp este o platformă digitală care integrează soluții de facturare, contabilitate, declarații, prin care antreprenorii cu PFA sau Profesie Liberală pot să-și gestioneze contabilitatea, simplu și ușor, cu sau fără contabil.

Ce câștigi cu ContApp?

-

Încredere

Folosind serviciile, informațiile sau platforma Contapp beneficiezi pe deplin de contabilitate corectă conform codului fiscal

-

Siguranță maximă a datelor tale

Datele sunt stocate în cloud pe servere dedicate - ai acces de pe orice dispozitiv, de oriunde si oricând

-

Transparență și colaborare

Ține contabilitatea independent sau în colaborare cu contabilul tău, ușor și simplu cu ContApp

-

Economisești timp

Spre deosebire de variantele clasice prin generarea automată a Registrelor obligatorii și a Declarației Unice poți economisii de 5 ori mai mult timp.

-

Ai control absolut asupra datelor

Poți vedea in orice moment care este situația veniturilor tale și a taxelor datorate.

-

Beneficii surpriză

Bucură-te de beneficiile extra pe care urmează să le descoperi în următoarele 30 zile cu abonamentul de test

Care sunt facilitățile cheie?

Platformă digitală de contabilitate

Soluția simplă, rapidă, corectă si completă pentru întocmirea contabilității.

Facturează, încasează și plătește. De restul se ocupă ContApp, inclusiv de Declarația Unică.

Ghid complet de contabilitate pentru PFA și Profesii Liberale

Ești la început de drum și nu ai cunoștințe minime de contabilitate? Nici o griijă. Avem ghidul potrivit pentru tine.

Fie că ești începător sau ești în business de ceva vreme, Ghidul te va ajuta să înțelegi tainele contabilității odată pentru totdeauna.

Servicii de consultanță și completare documente

Te ajutăm cu servicii de consultanță pentru înființarea activității, completarea de documente și declarații și obținerea de autorizații de la instituțiile statului.

Ce spun cei care folosesc ContApp?

Rating de 4,90 din maxim 5, conform a 100+ recenzii primite

Sunt foarte multumit de aplicatie. Este intuitivă si usor de lucrat chiar dacă nu am cunostinte de contabilitate.

Adrian Nicolae

Titular PFA

Recomand... Mi-au raspuns prompt la toate solicitarile. Usor de folosit si foarte intuitiva.

Roxana Oana

Titular PFA

Foarte utilă, mai ales pentru cei care nu au avut nici o legătură cu contabilitatea. Suficient de intuitivă.

Simona Antonese

Titular PFA

Întrebări frecvente

I. Modulul de facturare poate fi utilizat de oricare entitate din Romania, societate comercială sau entitate fără personalitate juridică înregistrată la ONRC/ANAF : PFA, II, IF, Profesie Liberală

II. Modulul de Contabilitate in Partida Simpla este dedicat Activităților Independente – persoane fizice care au înregistrat o activitate economica la ANAF si/sau la Registrul Comerțului. Acestea pot fi organizate ca:

- PFA – Persoana Fizica autorizata,

- II – Întreprinderi Individuale,

- PFI – Persoana Fizica Independenta,

- IF – Întreprinderi Familiale,

- Profesii Liberale înregistrate la organizațiile profesionale din care fac parte si la ANAF,

- Altor categorii de activități care aplica contabilitatea in partida simpla.

III. Modulul Declarația Unică este util celor 1 milion de persoane care depun declaratia unica anual.

Contabilitatea în partidă simplă este… simplă și o poți învăța în câteva zile. Tocmai de aceea am adăugat ca bonus Ghid de administrare PFA, care este un veritabil curs de formare în domeniu. În ghid găsești totul despre contabilitatea și fiscalitatea PFA, doar trebuie să aloci câteva ore pentru studiu și în câteva zile vei învăța esențialul, iar după câteva luni ești expert în contabilitatea PFA-ului tău.

Am început să lucrăm la funcționalități de import, dar am ajuns la concluzia ca utilizatorul trebuie sa introducă manual datele pentru o contabilitate corecta. Astfel se câștigă si timp, pentru ca pregătirea datelor pentru import durează, apoi verificarea si validarea lor.

ContApp este un program de contabilitate unde facturarea este un modul gratuit, inclusiv e-factura.

Foarte multe persoane confunda programul de facturare cu un program de contabilitate.

Înregistrarea unei facturi în ContApp presupune recrearea acesteia, dar pe care nu mai trebuie sa o printati sau sa o trimiteti la client din nou.

Dupa inregistrarea facturii, o incasati, si in baza incasarii, se genereaza registrele obligatorii si Declaratia Unica.

În ContApp iți setezi CIF intracomunitar și factura va fi completată automat cu acest cod, dacă facturezi către persoane din UE. Dacă nu ai codul, vei primi o notificare și un link către capitolul din ghid unde verifici dacă trebuie să ai CIF pentru operațiuni intracomunitare, nu întotdeauna este necesar. Am început să lucrăm la declarațiile 390 și 301, și estimăm că la începutul anului 2023 vei putea genera aceste declarații din ContApp.

La înregistrare, ContApp verifică și setează automat codul de TVA, astfel poți factura cu TVA și introduce facturi de achiziții cu TVA. După ce vei incasa facturile de vânzări și vei plăti facturile de achiziții, ContApp va genera automat Registrul jurnal de încasări și plați cu sume care includ TVA și Registrul de evidență fiscală (REF) cu sume fără TVA. În baza REF se va genera Declarația unică. Deși am început să lucrăm la declarațiile aferente TVA, la această dată nu poți genera din ContApp decontul de TVA. Estimăm că în prima parte a anului 2023 să le poți genera din ContApp.

În ContApp înregistrezi pe cheltuieli deductibile toate plățile aferente statului de salarii, astfel Declarația Unică și Jurnalele se vor genera automat. Însă, din ContApp nu se poate crea statul de salarii și nici declarațiile aferente.

La fel ca și mai sus, puteți sa introduceți toate încasările și plățile, în lei sau valuta și veți putea genera registrele obligatorii și declarația unica.

Dar, la aceasta data nu puteți tine evidenta stocurilor sau producției in ContApp.

În ContApp înregistrezi sumele încasate în numerar, conform raportului Z, iar pe cele încasate cu cardul le înregistrezi la data extrasului. În rest nu mai ai nimic de făcut, Declarația Unică și Registrele se vor genera automat.

Dacă vrei să vezi cum funcționează ContApp creează-ți un cont:

- Datele introduse nu se pierd după expirarea perioadei de valabilitate a abonamentului;

- Date introduse pot fi utilizate după expirarea celor 30 de zile dacă se achiziționează un abonament de 365 de zile;

- De asemenea, după expirarea perioadei de 30 de zile, modulul de Facturare Gratuit;

Programul de contabilitate costa 29 lei pe luna iar programul de facturare separat costa 19 lei pe luna. Programul de facturare este inclus in programul de contabilitate. La plata anuală a abonamentului primesti 3 luni gratuite.

Cunoaște omul din spatele ContApp

Salut, sunt Constantin Cozma fondatorul platformei Contapp.

După mai bine de 12 ani in care am activat ca expert contabil si am ajutat mii de antreprenori in activitățile contabile mi-am propus să vin în sprijinul lor cu o soluție integrată care să le ușureze viața.

Astfel a luat naștere aplicația ContApp.

Împreună cu Ghidul complet pentru contabilitatea PFA activității pe care le- am creat, eu și echipa ne-am propus să facem posibil managementul fără erori al contabilității și fiscalității afacerilor.

Platforma ContApp este în evoluție permanentă.

Acest proces continuu de transformare, este rezultatul schimbărilor legislative și dorinței noastre de a oferi servicii și instrumente inteligente adaptate nevoilor lor.

Hai să ne cunoastem mai bine!

Telefon: 0371 234 373,

Email: [email protected]

Urgențe: 0791 512 012

Blog ContApp

Noutăți conabile și fiscale pentru PFA și Profesii Liberale

Taxe 2024. Noi modificări la Codul Fiscal.

Constantin - 23 septembrie 2023

Ultima versiune a proiectului de modificare a Codului fiscal. Propunerile sunt in discuție si mai pot suferi modificări pana la publicarea in Monitorul Oficial.

Totul despre CASS – Contribuția la sănătate.

Constantin - 11 septembrie 2023

Contribuția de asigurări sociale de sănătate – CASS este cea mai importanta contribuție pe care un contribuabil o plătește la bugetul de stat. Plata CASS....

E-factura pentru PFA și Profesii Liberale.

Constantin - 25 Iulie 2023

De la 01.01.2024 factura emisa de agenții economici trebuie sa respecte formatul e-factura, altfel cheltuielile si TVA-ul nu sunt deductibile...